- 18 Jun 2024

- 4 Minuten zu lesen

Was ist D-Leverage?

- Aktualisiert am 18 Jun 2024

- 4 Minuten zu lesen

D-Leverage

D-Leverage ist das Tool, das wir bei Darwinex Zero verwenden, um das Risiko einer Handelsentscheidung zu messen.

Einführung

Nominaler Leverage & Risiko...

Die gebräuchlichste Methode, das Risiko eines Handels zu messen, ist der nominale Leverage.

Dazu wird das nominale Volumen eines Handels durch das Eigenkapital des Kontos geteilt. Ein Handel mit einem Hebel von 5:1 ist also gleichbedeutend mit der Eröffnung eines Volumens, das fünfmal höher ist als das Eigenkapital des Kontos.

Wir können also zu dem Schluss kommen, dass das Risiko umso größer ist, je größer der Hebel ist, richtig?

Die Antwort ist nur teilweise ein Ja, denn dieser Hebel/Risiko-Fokus berücksichtigt einen grundlegenden Faktor nicht, wenn es darum geht, das Risiko eines Vermögenswerts zu bewerten: die Volatilität:

...und Volatilität

Auf die Gefahr hin, es zu sehr zu vereinfachen: Es ist nicht dasselbe, mit einem nominalen Hebel von 5:1 auf den EURUSD zu handeln, wie mit demselben Hebel auf den GBPJPY, da der letztere Handel viel volatiler ist als der erste.

Je größer die Volatilität ist, desto größer ist auch das Risiko, denn der Kurs des Vermögenswerts kann sich in einer Zeiteinheit weiter bewegen und es können "mehr Dinge passieren".

D-Leverage und Positionsrisiko

Darwinex Zero hat eine eigene Methode, um das Risiko pro Position (nicht pro Trade) zu messen, und wir nennen dies D-Leverage (den Unterschied zwischen Position und Trade verstehen).

D-Leverage berücksichtigt die folgenden Variablen:

- Nominal Levarage jedes einzelnen der gleichzeitig eröffneten Geschäfte.

- Volatilität der Vermögenswerte - oder die Kombination von Vermögenswerten, die eine solche Position ausmachen.

- Korrelation => wir messen die Korrelation aller gleichzeitig eröffneten Vermögenswerte, die die Handelsposition ausmachen. Je höher die Korrelation, desto größer ist das Risiko und umgekehrt.

- Duration => Vergleicht die Volatilität in Bezug auf den EURUSD für diesen Zeitraum.

Das Endergebnis wird in Bezug auf den EURUSD standardisiert. Eine Position mit einem D-Leverage von 3 wäre also dasselbe, als würde man einen Handel mit dem EURUSD mit einem nominalen Leverage von 3 eröffnen.

*Diese Art der Risikomessung einer Position, die sich auf den EURUSD bezieht, wird D-Leverage genannt.

Dank des D-Leverage kannst du das Risiko all deiner Handelspositionen vergleichen, unabhängig von den enthaltenen Vermögenswerten, der Art der Strategie usw.

Was wäre der D-Leverage unseres vorherigen Beispiels mit den Paaren EURUSD und GBPJPY?

Erinnere dich daran, dass der nominale Hebel jeder Position war.

- EURUSD 5:1

- GBPJPY 5:1

Wäre die Volatilität des GBPJPY 20% höher als die des EURUSD, wäre der D-Leverage:

- EURUSD 5:1

- GBPJPY 6:1

Der an die Volatilität angepasste Hebel bzw. der D-Leverage für den GBPJPY wäre 20% höher als der EURUSD (6:1).

Auch hier kannst du mithilfe von D-Leverage beide Risiken vergleichen und zu dem Schluss kommen, dass GBPJPY ein größeres Risiko darstellt als EURUSD, wenn beide denselben nominalen Hebel haben.

D-Leverage Fallbeispiel

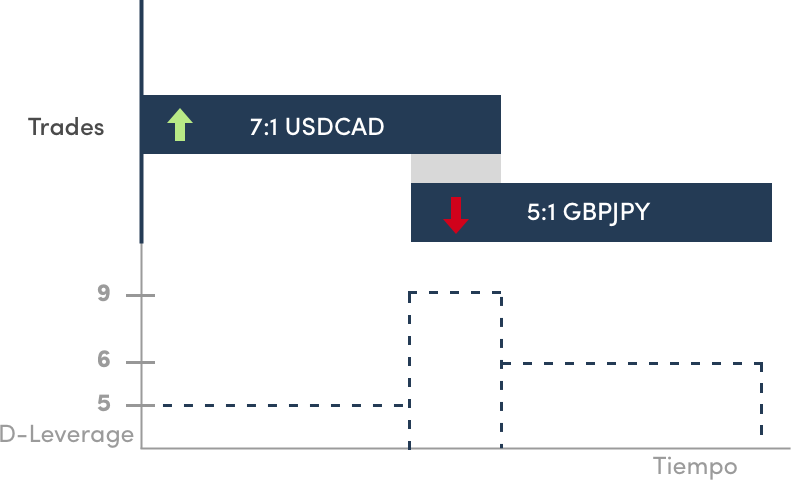

In diesem Beispiel zeigen wir dir, wie sich D-Leverage in den folgenden drei Positionen entwickelt.

Stell dir vor, dass:

- Du gehst mit einem nominalen Hebel von 7:1 auf den USDCAD long.

- Bevor du den Handel schließt, gehst du mit einem nominalen Hebel von 5:1 auf den GBPJPY short.

- Du schließt den USDCAD.

- Kurze Zeit später beschließt du, den GBPJPY zu schließen.

Während dieses Zeitraums kann man 3 verschiedene Phasen sehen:

- Position Nr. 1 => ein Long-Trade auf den USDCAD 7:1

- Position Nr. 2 => besteht aus zwei Trades: Long auf den USDCAD 7:1 und Short auf den GBPJPY 5:1

- Position Nr. 3 => besteht aus einem Short-Trade auf den GBPJPY 5:1

Wie wird der D-Leverage berechnet?

(Bitte beachte, dass eine Zeit lang Trades mit unterschiedlichem nominalen Hebel und unterschiedlicher Volatilität zusammenfallen.)

Nehmen wir an, dass die Volatilität dieser beiden Paare im Verhältnis zum EURUSD wie folgt ist, wenn du die Trades eröffnest:

- EURUSD ist 40% volatiler als USDCAD

- GBPJPY ist 20% volatiler als EURUSD

Du kannst in der Grafik sehen, wie sich die 3 Positionen im Laufe der Zeit entwickeln:

Du kannst sehen, dass der D-Leverage seinen Wert in den 3 Positionen wie folgt verändert hat:

Position Nr. 1 => In dieser Phase gibt es nur einen offenen Long-Handel mit dem USDCAD, mit einem nominalen Hebel von 7:1. Wie in unserem Beispiel ist der EURUSD jedoch 40% volatiler als der USDCAD, sodass der D-Leverage der Position 5 beträgt.

Position Nr. 2 => Diese Position besteht aus zwei Geschäften mit unterschiedlicher Hebelwirkung und Volatilität. Um die Berechnung zu vereinfachen, nehmen wir an, dass die Summe der beiden Hebel an die Volatilität des EURUSD angepasst wird. Berücksichtigt man die Korrelation eines Long-Handels mit dem USDCAD und eines weiteren Short-Handels mit dem GBPJPY, beträgt der D-Leverage 9.

Position Nr. 3 => In der dritten Position ist nur noch ein Short-Trade auf den GBPJPY mit einem D-Leverage von 6 offen, da er 20% volatiler ist als der EUUSD.

Der Wert des D-Leverage hat sich bei diesen 3 Positionen auf der Grundlage des nominalen Hebels, der Volatilität und der Korrelation zwischen allen gleichzeitig geöffneten Vermögenswerten geändert.

D-Leverage Chart

Auf der Registerkarte ''Handelsjournal'' kannst du den Verlauf der Rendite einer Strategie zusammen mit dem D-Leverage und der Anzahl der gleichzeitig für jede Position geöffneten Geschäfte analysieren.