- 18 Jun 2024

- 2 Minuten zu lesen

MetaTrader Risikomanagement

- Aktualisiert am 18 Jun 2024

- 2 Minuten zu lesen

Hebelwirkung und Marge

An den Devisen- und CFD-Märkten können Händler mit Hebelwirkung handeln.

Das bedeutet, dass sie mehr als das Eigenkapital ihres Handelskontos investieren können, solange sie eine Garantie bieten können, die "Marge" genannt wird.

Diese Garantie ist notwendig, weil:

- es zu plötzlichen Kursschwankungen auf dem Markt kommen kann, und

- bei bestimmten Ereignissen Kurslücken entstehen können, egal ob der Markt geöffnet oder geschlossen bleibt.

Verluste bei offenen Geschäften sollten nie höher sein als das verfügbare Eigenkapital eines Handelskontos.

Eine plötzliche Bewegung könnte jedoch zu einem negativen Saldo auf dem Handelskonto führen, was dazu führen würde, dass der Händler eine Schuld beim Broker hat.

Die Garantie oder "Marge", die der Broker verlangt, hängt ab von:

- der historischen Liquidität und Volatilität eines Vermögenswerts und

- der geschätzten zukünftigen Liquidität des Vermögenswerts.

Während die historische Liquidität die Garantie bestimmt, die der Broker standardmäßig verlangt, bestimmt die geschätzte zukünftige Liquidität die vorübergehenden Erhöhungen der Margin-Anforderungen, die ein Broker vor bestimmten Ereignissen einführen kann, von denen angenommen wird, dass sie die Liquidität verringern, wie z. B. das Brexit-Referendum.

Margin-Anforderungen bei Darwinex Zero

Die Margin-Anforderungen für die von Darwinex angebotenen Vermögenswerte können hier eingesehen werden.

Der angegebene Prozentsatz ist der Prozentsatz des Nominalwerts deines Handels, den du als Einschuss aufbringen musst.

Allerdings ist nicht für alle Vermögenswerte die gleiche Marge erforderlich.

Während die niedrigste Marge 10 % beträgt, was einem maximalen Hebel von 1:10 entspricht, gibt es Vermögenswerte mit einer Marge von bis zu 50 %, was einem maximalen Hebel von 1:2 entspricht.

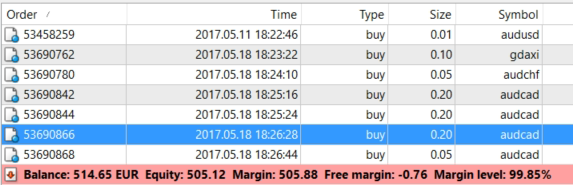

Informationen, auf die du im MT4-Terminal achten solltest:

Saldo: Eingezahlte Gelder plus bereits realisierte Gewinne und Verluste.

Equity: Saldo plus die laufenden Gewinne/Verluste der offenen Trades.

Margin: Die Sicherheitsleistung, die du für offene Handelsgeschäfte verlangst.

Free Margin: Die Differenz zwischen dem Eigenkapital und der Margin eines Handelskontos.

Margin Level: (Eigenkapital ÷ Marge) × 100. Wenn dein Eigenkapital $8.000 und deine Marge $2.000 beträgt, beträgt dein Margin-Level 400%.

Margin Call

Wenn dein Margin-Level unter 100% sinkt, d.h. wenn dein Eigenkapital niedriger als deine Margin und deine freie Margin niedriger als 0 ist, warnt dich das Handelsterminal, dass das Kapital knapp wird. Dies wird als Margin Call bezeichnet.

Ein Margin Call ist nur sichtbar, wenn du dich in dein Handelskonto einloggst. Du erhältst keine E-Mail-Benachrichtigung, wenn dein Konto einen margin call erreicht.

Margin Stop

Wenn die Margin unter 50% sinkt, d.h. wenn das Eigenkapital weniger als die Hälfte der Margin beträgt, beginnt das Handelsterminal, die Geschäfte automatisch zu schließen, beginnend mit dem Geschäft mit dem größten Verlust.

Andere Dinge zu beachten

Für eine abgesicherte Position ist zwar keine Margin erforderlich, aber die G&V wird bei Long-Geschäften auf der Grundlage des BID-Kurses berechnet, während die G&V bei Short-Geschäften auf der Grundlage des ASK-Kurses berechnet wird, was bedeutet, dass bei einer abgesicherten Position mit einem hohen Volumen die Gefahr besteht, dass bei einem plötzlichen Spread-Anstieg ein Margin-Stop ausgelöst wird.