- 28 Oct 2025

- 7 Minuti da leggere

Performance fees

- Aggiornato il 28 Oct 2025

- 7 Minuti da leggere

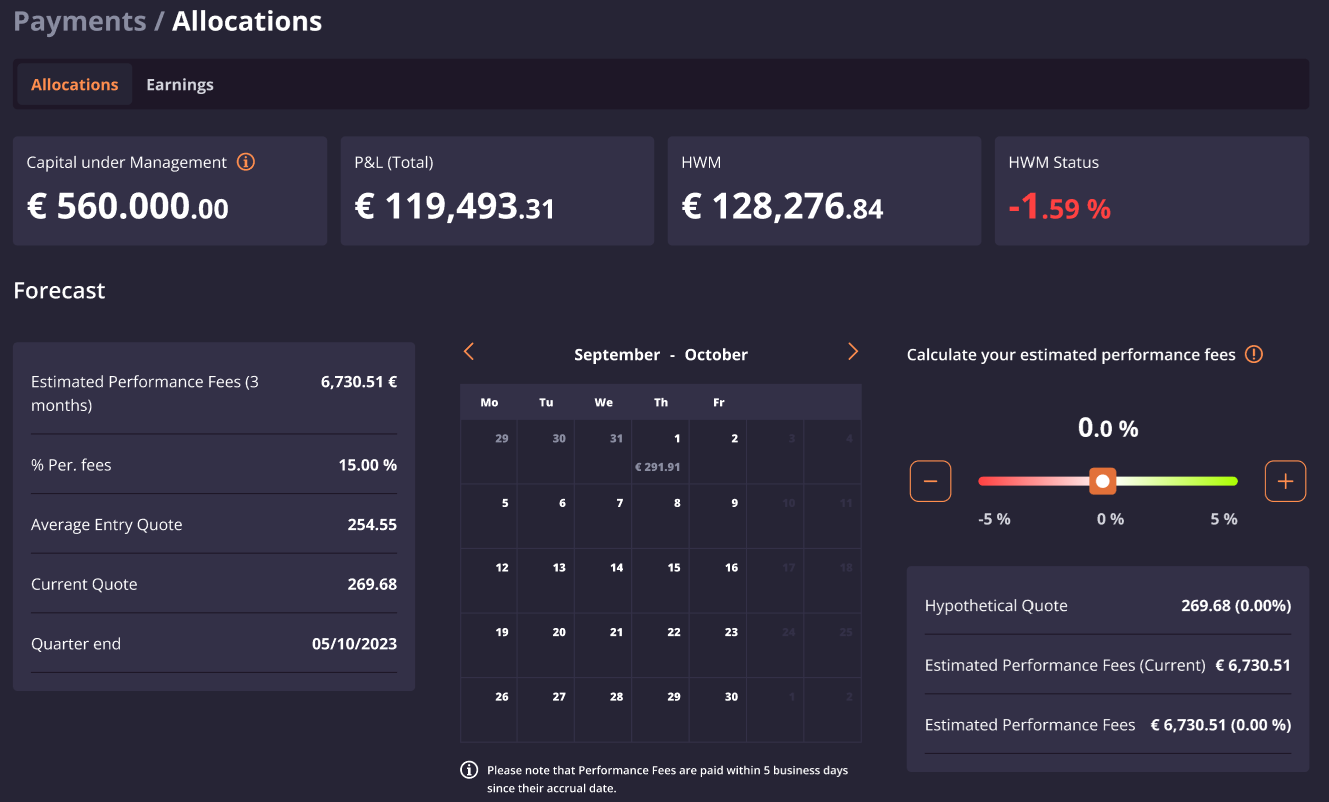

Darwinex Zero paga una commissione di performance del 15% in base al rendimento ottenuto con il capitale allocato, utilizzando il metodo HWM (high-water mark).

Com'è calcolato?

Il calcolo dipende da due elementi.

- The high-water mark

- Il periodo di tempo (un trimestre)

a. Mensile

b. Trimestrale

1. L'high-water mark

L'high-water mark, o HWM, è un concetto ampiamente utilizzato nel settore della gestione patrimoniale come riferimento per le commissioni che i gestori dovrebbero ricevere.

Utilizzando questo metodo ci assicuriamo che i gestori ricevano solo le commissioni per i profitti che hanno effettivamente generato e che non si sovrappongano ai profitti di periodi precedenti, evitando di pagare due volte le commissioni di performance per la stessa performance.

Su Zero la Performance Fee viene calcolata e addebitata su base mensile (esclusivamente per le assegnazioni DarwinIA, le Assegnazioni Permanenti e Booster) o trimestrale.

Per default, le Performance Fees vengono addebitate su base trimestrale, ovvero ogni tre mesi. Il trimestre inizia con la prima assegnazione ricevuta dal DARWIN. Le assegnazioni successive non cambieranno la data di calcolo e di pagamento, poiché si basano sulla data della prima assegnazione.

Alla fine di ogni trimestre, se il precedente watermark è stato superato, il trader riceverà il 15% del profitto netto (profitto chiuso + profitto aperto) generato nel trimestre.

High Watermark Mensile (HWM mensile)

Le Performance Fees generate dalle assegnazioni di capitale, siano esse derivate da DarwinIA o permanenti, possono essere riscosse su base mensile. L'HWM mensile NON si applica al capitale degli investitori, che pagherà sempre le commissioni di successo su base trimestrale. La procedura varia a seconda che si tratti di un nuovo cliente, di un cliente che ha già un abbonamento attivo o di un cliente esistente che decide di riavviare il conto.

- Per i nuovi clienti o per i clienti esistenti che effettuano un reset del conto: dopo il pagamento dell’abbonamento iniziale o del reset, una volta effettuato l’accesso al tuo profilo utente di Zero, potrai attivare questa opzione direttamente dal tuo profilo utente. Il costo sarà di 12€/13$ aggiuntivi al mese, che verranno addebitati insieme alla tua quota mensile.

Si ha diritto a usufruire di questa opzione di riscossione mensile delle Performance Fees per 14 giorni dal momento dell'acquisto dell'abbonamento iniziale o del riavvio. Dopo questo periodo non sarà più possibile abbonarsi a meno che non si resetti l'account.

Nella tabella seguente è riportato il costo dell'abbonamento mensile a Zero più il costo dell'HWM mensile.

| Tipo di conto | Europa e Regno Unito | Resto del Mondo |

|---|---|---|

| CFD | 50€ | $56 |

| Futures | 55€ | $62 |

| Azioni e ETF "Spot" | 50€ | $56 |

| CFD di cripto | 50€ | $56 |

I clienti esistenti che desiderano usufruire di questo servizio di gestione delle Performance Fees mensili dovranno effettuare un pagamento aggiuntivo una tantum di €60/$65, che potrà essere pagato con le Performance Fee generate.

Se si dispone di un abbonamento annuale o triennale attivo e si desidera sottoscrivere il servizio, si dovranno pagare in un'unica soluzione i pagamenti mensili rimanenti fino alla fine del modello di abbonamento annuale o triennale; ad esempio, se rimangono 10 mesi di abbonamento nel modello annuale, si dovranno pagare 12 euro per i restanti 10 mesi di abbonamento, ovvero 120 euro per poter effettuare i pagamenti mensili durante i prossimi mesi delle performance fees. In questo esempio, si dovrebbero pagare 60€ (costo del contratto del servizio) più 120€ per i restanti 10 mesi di abbonamento annuale, ovvero 180€ come pagamento unico per il watermark mensile.

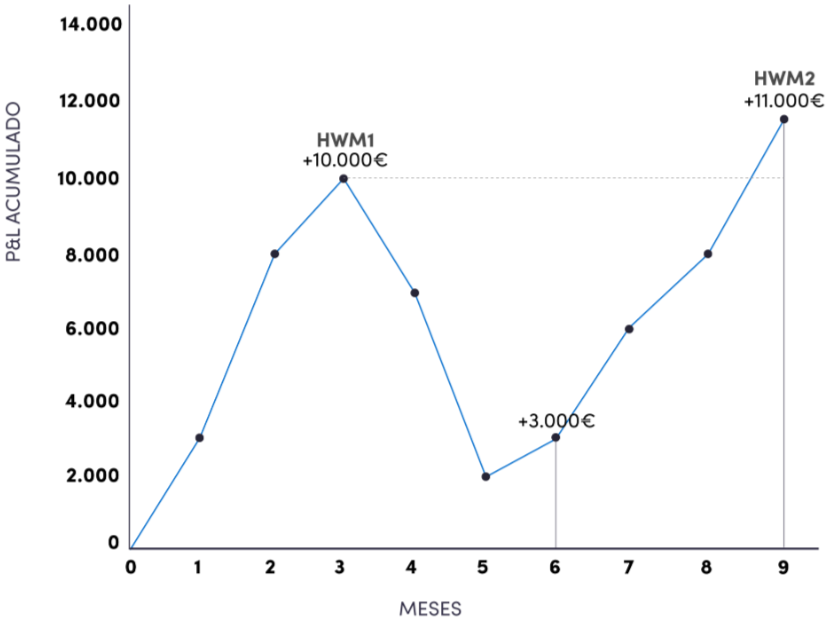

Vediamo un esempio di grafico che mostra l'andamento della quotazione di un DARWIN. Per semplicità, immaginiamo che l'investitore abbia investito per 3 trimestri.

Tuttavia, si noti che il watermark è calcolato sulla base del profitto netto generato dalla prima allocazione in un DARWIN, e non sulla base della quotazione del DARWIN.

Nel grafico, possiamo vedere come viene calcolato l'HWM con il passare dei mesi.

Nel terzo mese, l'HWM1 viene calcolato per il profitto generato nel trimestre. In questo caso, sarebbero stati realizzati 10.000 euro di profitto (e quindi sarebbero stati pagati 1.500 euro di commissioni di successo).

Nel trimestre successivo non verrebbe generato alcun nuovo HWM, poiché in questo trimestre sarebbero stati persi 7.000 euro e l'utile iniziale si sarebbe ridotto a 3.000 euro. Tuttavia, alla fine del terzo trimestre, l'HWM1 viene nuovamente superato di 1.000 euro, per cui viene stabilita una nuova filigrana: HWM2. Pertanto, le commissioni di successo verrebbero pagate per la differenza tra HWM2 (11.000 euro) e HWM1 (10.000 euro), ossia 1.000 euro di profitto aggiuntivo e 150 euro di commissioni di successo.

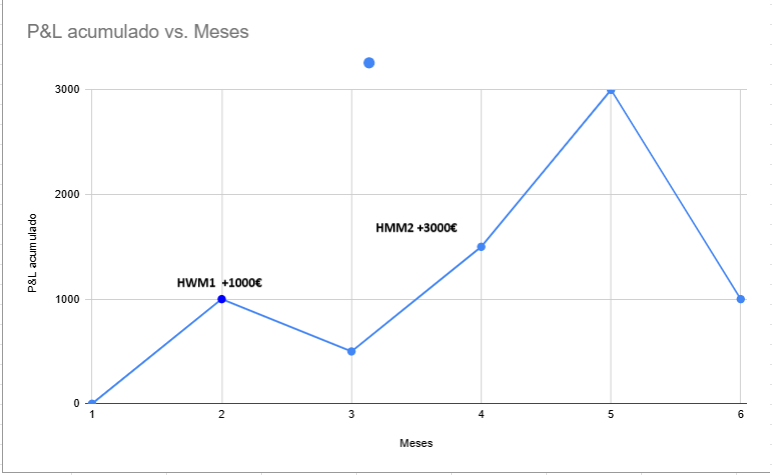

In caso di calcolo mensile della commissione di successo, il watermark viene impostato dopo il primo incasso della commissione di successo e viene nuovamente addebitato se alla fine del mese successivo il watermark impostato dopo il primo mese di incasso della commissione è stato superato.

Nel mese 2, l'HWM1 viene calcolato per il profitto generato in questo mese, poiché il capitale è stato assegnato nel primo mese. In questo caso, si otterrà un profitto di 1.000 euro (e quindi si pagheranno 150 euro di commissioni di successo).

Nel mese successivo, non si genererebbe alcun nuovo HWM, poiché in questo mese sarebbero stati persi 500 euro e il profitto iniziale si sarebbe ridotto a 500 euro. Tuttavia, alla fine del terzo mese, l'HWM1 viene nuovamente superato di 2.000 euro, quindi viene stabilito un nuovo watermark: HWM2. Le commissioni di successo verrebbero quindi pagate per la differenza tra HWM2 (3.000 euro) e HWM1 (1.000 euro), vale a dire 2.000 euro di profitto aggiuntivo e 300 euro di commissioni di successo.

Come si applica a Darwinex Zero?

Al fine di massimizzare le commissioni ricevute dalle assegnazioni DarwinIA, in determinate circostanze viene eseguito il reset del watermark.

In quali situazioni si può verificare un reset delle assegnazioni di DarwinIA?

1. Il resettaggio si verifica in una delle seguenti situazioni:

- Scenario 1: tutte le allocazioni DarwinIA scadono, chiudendo in perdita. Queste perdite vengono interamente coperte, riportando il P&L allo 0% per l'allocazione successiva.

- Scenario 2: mentre si registrano perdite superiori al 5% sulle allocazioni attive, si riceve una nuova allocazione o si chiude un'allocazione mantenendone attiva un'altra. In questo caso, la perdita cumulativa viene impostata a -5% e si deve recuperare questa perdita per generare commissioni di successo.

2. Come funziona il meccanismo di reset con numeri reali?

Scenario 1

- Un trader riceve tre assegnazioni consecutive con un capitale iniziale di 30.000€ ciascuna.

- Durante le assegnazioni, subisce una perdita accumulata di -3.000€.

- Alla scadenza di tutte le assegnazioni, l'intera perdita (€-3.000) viene coperta e il P&L viene azzerato (0%) per la successiva assegnazione.

- Questo consente che qualsiasi profitto nelle nuove assegnazioni generi commissioni di performance sin dall'inizio.

Scenario 2

- Un trader riceve un’assegnazione DarwinIA di 30.000€.

- Durante il primo mese, subisce una perdita del -10% (-3.000€).

- Nel secondo mese riceve una nuova assegnazione e, di conseguenza, avviene un reset al -5% (-1.500€).

- Il trader genera un profitto di 5.000€ da quel momento, recuperando così la perdita accumulata e ottenendo 3.500€ aggiuntivi, su cui percepirà commissioni di performance (anziché su 2.000€ se non ci fosse stato il reset).

3. Qual è l'obiettivo del reset?

Il reset è un meccanismo pensato per facilitare l’incasso delle commissioni di performance.

Senza il reset, i trader dovrebbero recuperare l’intera perdita prima di poter ricevere nuove commissioni di performance.

4. Come influisce il reset sulle commissioni di performance?

- Nello Scenario 1, il trader inizia la successiva assegnazione senza perdite, il che consente l'applicazione delle commissioni di performance su qualsiasi nuovo profitto fin dall'inizio.

- Nello Scenario 2, le commissioni di performance si applicano solo dopo aver recuperato la perdita del -5%. Ad esempio, se il trader si riprende fino a un P&L del +10%, le commissioni di performance si calcolano sui guadagni superiori alla soglia di recupero (in questo caso, dal livello -5% fino al +10%).

Il periodo di tempo (un trimestre)

In Darwinex, la commissione di performance viene calcolata e pagata trimestralmente, cioè ogni tre mesi.

Il trimestre inizia nel momento in cui viene ricevuta la prima assegnazione nel DARWIN. Le assegnazioni successive non modificano la data di calcolo e pagamento, che viene stabilita in base alla data della prima assegnazione.

Ogni volta che termina il trimestre, se è stato superato il precedente high-water mark, al trader verrà pagato il 15% del profitto netto (profitto chiuso + profitto aperto) generato durante il trimestre.

Dove posso vedere queste informazioni?

Tutte le informazioni disponibili relative al capitale attualmente in gestione, al P&L e all’HWM (High-Water Mark) sono consultabili nella sezione Pagamenti → Assegnazioni.